Descrizione

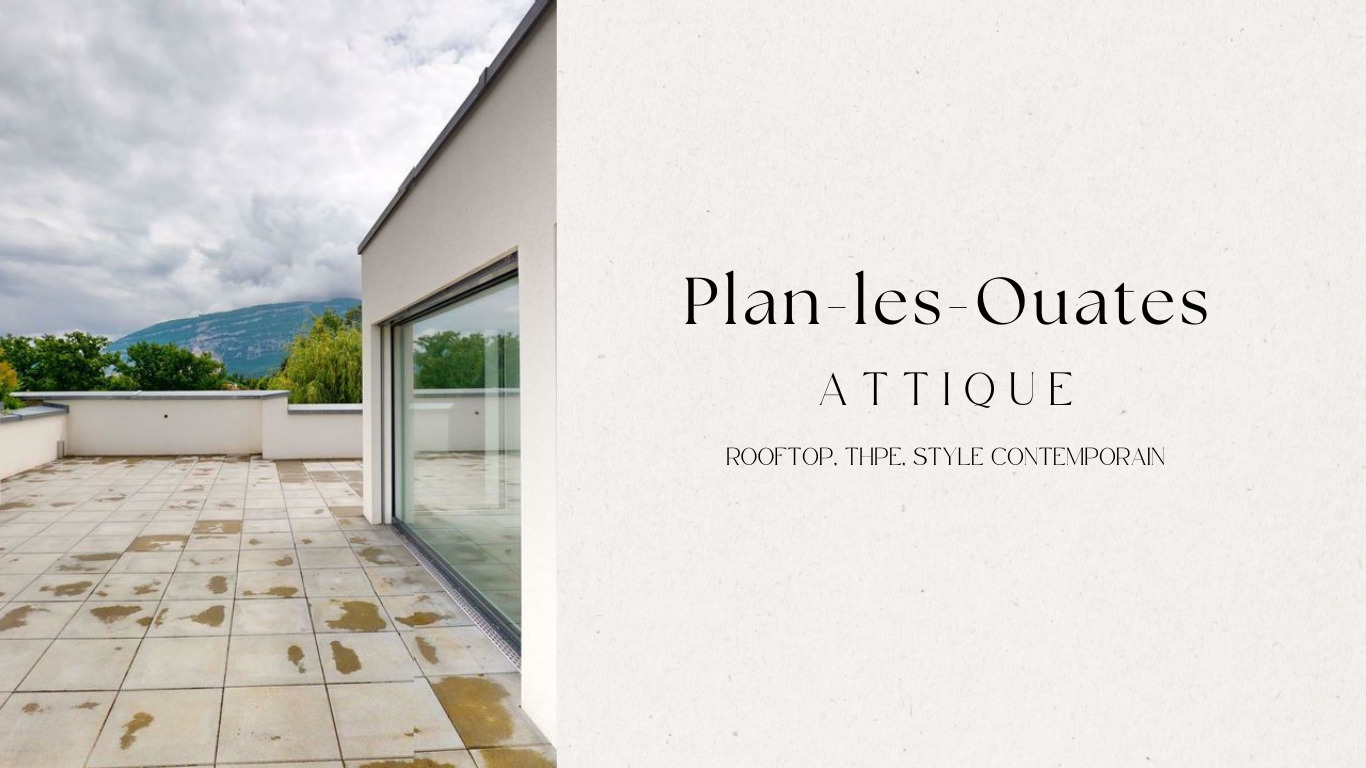

Notre agence immobilière à Genève, CI-LEMAN SA, est heureuse de vous faire découvrir cette nouvelle construction contemporaine à très haute performance énergétique THPE située en plein cœur d'un quartier résidentiel sur les hauteurs de Plan-les-Ouates, jouissant de la proximité immédiate de la gare du CEVA et des transports tels que bus et tram.

Ce magnifique attique en duplex de 5 pièces (3 chambres) et totalement neuf, bénéficie d'une terrasse de toit exceptionnelle de 94 m2 et d'un balcon de 8 m2.

Des points forts remarquables :

D'une surface pondérée de 190 m2 et bénéficiant d'une hauteur sous plafond de 3 mètres, sa typologie se décline comme suit :

L'étage supérieur est accessible par un escalier.

Là, une grande pièce polyvalente est déjà aménagée et équipée en salon et cuisine d'été. Elle communique directement avec une terrasse de 94 m2 et son jardin d'agrément. L'installation d'un jacuzzi est tout à fait envisageable d'autant que l'ambiance y est feutrée et sans aucun vis à vis.

Il est à noter qu'une place de parking en sous-sol est disponible en sus et au prix de CHF 70'000,-

Une cave complète ce bien.

Cet objet de qualité est capable de répondre à toutes les exigences d'une famille. Ne manquez pas cette opportunité !

Une visite immersive 360° est disponible sur notre site www.ci-leman.ch

Demandez votre code d'accès.

Pour de plus amples renseignements, contactez-nous au 022.300.59.30 ou à info@ci-leman.ch.

Votre "chez vous" vous attend chez nous !

Ce magnifique attique en duplex de 5 pièces (3 chambres) et totalement neuf, bénéficie d'une terrasse de toit exceptionnelle de 94 m2 et d'un balcon de 8 m2.

Des points forts remarquables :

- Son label THPE permettant l'exemption de l'impôt immobilier complémentaire sur une durée de 20 ans.

- Ses volumes et sa luminosité accentuent élégamment son style très contemporain.

- Sa localisation facile à vivre.

- Un appartement neuf immédiatement disponible sans les contraintes du crédit de construction.

D'une surface pondérée de 190 m2 et bénéficiant d'une hauteur sous plafond de 3 mètres, sa typologie se décline comme suit :

- Une entrée dotée d'un vestiaire.

- Deux chambres à coucher spacieuses et lumineuses.

- Une salle de bains avec doubles vasques au service des deux premières chambres.

- Un WC visiteurs.

- Une belle suite parentale dotée de placards encastrés et sa salle de douches avec WC.

- Une grande cuisine ouverte sur son salon / salle à manger en communication avec un balcon.

- Un local de rangement sous les escaliers, doté des branchements pour colonne lavante/séchante.

L'étage supérieur est accessible par un escalier.

Là, une grande pièce polyvalente est déjà aménagée et équipée en salon et cuisine d'été. Elle communique directement avec une terrasse de 94 m2 et son jardin d'agrément. L'installation d'un jacuzzi est tout à fait envisageable d'autant que l'ambiance y est feutrée et sans aucun vis à vis.

Il est à noter qu'une place de parking en sous-sol est disponible en sus et au prix de CHF 70'000,-

Une cave complète ce bien.

Cet objet de qualité est capable de répondre à toutes les exigences d'une famille. Ne manquez pas cette opportunité !

Une visite immersive 360° est disponible sur notre site www.ci-leman.ch

Demandez votre code d'accès.

Pour de plus amples renseignements, contactez-nous au 022.300.59.30 ou à info@ci-leman.ch.

Votre "chez vous" vous attend chez nous !

Comodità

Dintorni

- Quartiere residenziale

- Verdeggiante

- Stazione

- Fermata Bus

- Fermata tram

Esterno

- Balcone/i

- Terrazza/e

- Terrazza sul tetto

- Posteggio coperto

Interno

- Parcheggio sotterraneo

- WC separati

- Non ammobiliato

- Armadio a muro

- Invetriatura tripla

- Luminoso

- Continuato

- Luce naturale

Dotazione

- Cucina attrezzata

- Cucina arredata

- Isola in cucina

- Connessioni per la colonna lava-asciuga

- Vasca da bagno

- Doccia

- Citofono

- Comando d'apertura a codice

Pavimento

- Piastrelle

- Parquet

Stato

- Nuovo

Esposizione

- Nord

- Est

- Ovest

Luce del sole

- Ottimale

- Tutto il giorno

Vista

- Vista libera

- Panoramico

- Senza vis-à-vis

Stile

- Moderno

Standard di costruzione

- Prestazioni elevate (THPE 2005)

Distanze

Trasporti pubblici

185 m

2'

2'

-

Scuola primaria

270 m

10'

10'

6'

Negozi

970 m

22'

14'

5'

Ristoranti

220 m

5'

5'

1'